Não é segredo que o mercado financeiro tem antipatia pelo governo Dilma. O sentimento evoluiu até o ponto em que a possibilidade de derrota da presidente nas próximas eleições tornou-se uma estratégia de investimento popular, por meio da negociação com ações das empresas estatais.

Agora uma nova especulação começa a se consolidar, visando lucrar com a teoria de que o Banco Central (BC) pode reduzir a taxa Selic, mesmo com a inflação alta.

O jornalista Cristiano Romero, do Valor, detalha em sua coluna a lógica da argumentação a favor da redução da taxa básica de juros em um ambiente que reúne expectativa de inflação acima do centro da meta e crescimento econômico baixo. E aponta, também, para os riscos que envolvem a decisão.

De fato, as previsões para o IPCA, o índice oficial de inflação, e para o PIB, a principal medida para o crescimento econômico, tomaram sentidos opostos nos últimos meses. O gráfico abaixo ilustra esse comportamento.

No começo do ano passado, as estimativas indicavam inflação de 5,5% para 2014 e PIB com alta de 3,8%. Com o passar do tempo, a expectativa para a inflação subiu para 6,44% e a previsão para o PIB caiu para 0,97%.

É difícil atribuir a causa da deterioração do desempenho da economia a uma única razão. O mais razoável é supor que um conjunto de fatores acabou contribuindo para o atual cenário adverso.

Portanto, é pouco provável que apenas a redução da taxa Selic seja suficiente para reverter o estado geral de desânimo que envolve os negócios. Apesar disso, é essa a aposta que vai começando a ganhar corpo no mercado financeiro.

O principal fator que estimula a especulação na queda imediata da Selic é a atuação do BC em julho de 2011. Naquele mês, contrariando a maioria das previsões, o comitê de política monetária iniciou um ciclo de corte da taxa básica de juros.

Um ano depois, em julho de 2012, a Selic já tinha atingido o recorde de baixa, mas a autoridade monetária continuou a reduzir os juros. No fim do ciclo de cortes, a taxa básica havia atingido a mínima histórica de 7,25% ao ano. Foi motivo de orgulho para a presidente Dilma.

A comemoração durou pouco. Depois disso, a inflação voltou a subir e, mesmo contrariando os interesses imediatos do governo, o BC foi obrigado a elevar novamente a Selic até o atual patamar de 11% ao ano.

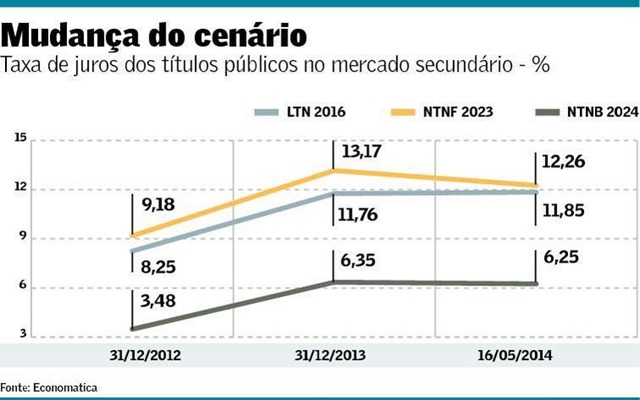

O investimento em papéis prefixados não é uma alternativa ruim neste momento. Mas é importante manter uma estratégia de investimento sólida e, preferencialmente, com o objetivo concentrado no longo prazo.

Apostas baseadas em histórias simples tem o poder de estimular os negócios. Mas podem ser danosas se as decisões de investimento não estiverem solidamente embasadas.