Considere que, após fazer um teste para avaliar o seu perfil de investidor, você tenha a opção de aplicar em três carteiras com características diferentes: conservadora, moderada ou agressiva.

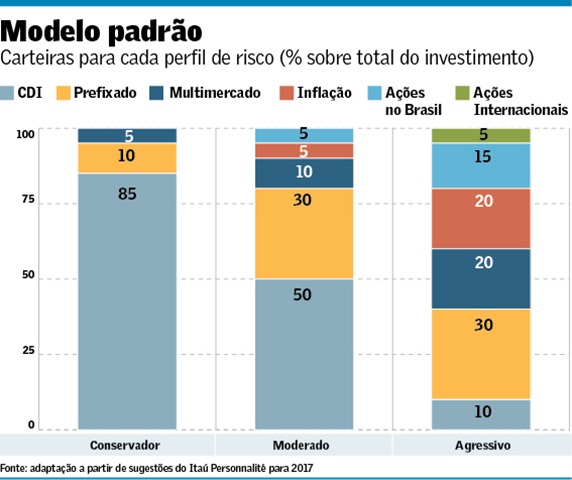

A carteira conservadora engloba títulos atrelados ao CDI, papéis prefixados e fundos multimercados. A moderada inclui, além das opções da carteira conservadora, ativos indexados à inflação e ações negociadas no Brasil. Já a carteira agressiva reúne, também, ações negociadas no mercado internacional.

A participação de cada modalidade de ativo no total varia conforme o perfil da carteira. Na conservadora o peso dos títulos atrelados ao CDI é equivalente a 85% do total do patrimônio. Na carteira agressiva, o percentual cai para apenas 10%.

Já a participação das ações negociadas no mercado local é inexistente na carteira conservadora, representa 5% na carteira moderada e sobe para 15% na agressiva. O peso de cada classe de ativo nas três carteiras está ilustrado no gráfico.

Por trás dessa distribuição está a ideia de que quanto mais conservadora a carteira, mais previsível será a rentabilidade, se medida como um percentual da variação do Certificado de Depósitos Interfinanceiros (CDI).

Em contrapartida, quanto mais agressiva, mais distante será o retorno em relação ao CDI. Preferencialmente no território positivo, mas não há garantia de que isso vá acontecer.

No mercado financeiro brasileiro o CDI é considerado como sendo a taxa livre de risco. Significa que para ganhar mais do que o indicador é preciso arriscar.

Existem dois tipos de risco que o investidor pode assumir para tentar aumentar a rentabilidade dos investimentos. Um é chamado de risco de crédito e outro de risco de mercado.

O risco de crédito é ilustrado por uma opção comumente oferecida pelas corretoras. São os títulos emitidos pelos chamados bancos de segunda linha. Geralmente a modalidade tem a vantagem adicional de ter os rendimentos isentos do imposto de renda.

Para tornar as operações mais seguras e minimizar eventuais problemas de inadimplência, a recomendação é não ultrapassar o limite de garantia oferecido pelo Fundo Garantidor de Créditos (FGC). Essa instituição é uma espécie de seguradora que garante depósitos bancários até o limite de R$ 250 mil, sob certas condições.

Ainda como opção, no mercado de capitais existem os títulos de empresas vendidos em ofertas públicas. Geralmente são papéis emitidos por empresas renomadas, comercializados respeitando os critérios da Comissão de Valores Mobiliários (CVM) e com classificação de risco atribuída por agências de “rating”.

No setor de gestão de recursos, a alternativa são os fundos DI com crédito privado. Os administradores das carteiras criam estruturas profissionais para escolher os títulos de emissores potencialmente mais rentáveis, respeitando critérios de segurança.

Em relação ao risco de mercado, as principais opções são os fundos multimercados, os títulos prefixados ou atrelados à inflação e os chamados ativos de renda variável, tais como ações negociadas em bolsa ou fundos de ações.

A diferenciação entre as composições das carteiras conservadora, moderada e agressiva possui uma lógica relacionada ao tamanho do risco de mercado assumido.

A participação de cada classe de ativo nas carteiras é estabelecida de acordo com três fatores: o grau de variabilidade da rentabilidade histórica, a expectativa de retorno para o futuro e a tendência de apresentarem comportamento similar ou oposto quando analisadas em conjunto. O objetivo é atingir a melhor combinação possível de acordo com o patamar de risco estabelecido.

É por essa razão que a carteira agressiva possui a maior participação em ativos de renda variável. E carteira moderada fica numa faixa intermediária.

Existe uma forma alternativa para montar uma carteira com maior risco de mercado. A estratégia é concentrar as aplicações em um ativo principal que seja o mais seguro possível e participar de uma série investimentos satélites extremamente mais arriscados com pesos aproximadamente iguais.

A imagem é a de um grande planeta rodeado por diversos satélites. Ou a de uma barra de levantamento de pesos: o peso de uma das pontas representa o investimento conservador e os pesos da outra ponta representam os ativos mais arriscados, sem nada no meio.

A despeito da forma escolhida para montar a carteira, é importante estabelecer um plano de investimento. E ter segurança de que as aplicações são compatíveis com as metas definidas.