A alta recente do preço dos ativos brasileiros decorre da combinação de dois fatores. Por um lado, a esperança de uma eventual mudança no comando do governo que possa melhorar o atual ambiente econômico. E, por outro, um componente externo, representado pela valorização do petróleo no mercado internacional, que indicaria recuperação da economia mundial.

A consequência é que o investidor tem sido bombardeado com uma série de conselhos para aproveitar o momento da forma mais rentável possível. A recomendação padrão é aumentar o risco da carteira, investindo em bolsa e em títulos públicos de longo prazo.

Entretanto, é preciso cautela. O argumento de que o possível impeachment da presidente Dilma será uma ocasião única na história do país e, portanto, representará uma oportunidade rara para lucrar com determinadas posições no mercado financeiro parece exagerado.

O psicólogo social Robert B. Cialdini, autor de “O Poder da Persuasão”, estudou as ferramentas que podem ser utilizadas como armas de influência. Como regra geral, a persuasão é exercida por alguém interessado em vender um produto ou serviço.

Do ponto de vista pragmático, invariavelmente passamos por situações em que a sensação final foi a de termos comprado algo que, mais tarde, constatamos que não precisávamos. O objetivo da pesquisa de Cialdini foi tentar explicar as razões que nos levam a cair em algumas armadilhas.

Na definição do especialista, a influência acontece de seis maneiras diferentes: reciprocidade, compromisso e coerência, prova social, simpatia, autoridade e escassez. As técnicas de persuasão elencadas são usadas para concretizar a transação almejada. Conhecê-las ajuda a evitar arrependimentos.

A reciprocidade ocorre quando recebemos uma amostra de um produto e nos sentimos compelidos a comprá-lo. Pode acontecer no supermercado, quando degustamos um novo lançamento.

Compromisso e coerência são usados para vincular uma ação que praticamos regularmente com um determinado produto. Por exemplo, se viajamos de férias frequentemente, parece uma consequência natural participarmos de um programa de tempo compartilhado (“time sharing”) em hotéis.

A prova social está relacionada com a importância exercida sobre nossas decisões pelas preferências do grupo do qual fazemos parte. Por exemplo, se pessoas do nosso relacionamento recomendam um restaurante, fatalmente iremos visitá-lo.

O poder da simpatia pode ser sentido quando nos relacionamos com um bom vendedor. Uma pessoa que se coloca do nosso lado quando estamos negociando uma compra, barganhando descontos com seus superiores, será encarada de maneira positiva e nossa tendência é considerá-la como nossa parceira.

A autoridade se manifesta, sutilmente, quando uma celebridade indica que devemos adquirir certo produto. Ou quando seu chefe recomenda que você faça determinado curso de especialização.

Já a escassez ocorre quando sentimos que devemos aproveitar uma oportunidade única que está diante de nós. São ofertas do tipo é hoje ou nunca.

Especificamente no mercado financeiro, o risco de partir para estratégias de tudo ou nada para aproveitar oportunidades aparentemente históricas é perder boa parte da poupança acumulada ao longo de anos, caso o investimento dê errado. Isso sem contar com a possibilidade de cair em esquemas fraudulentos.

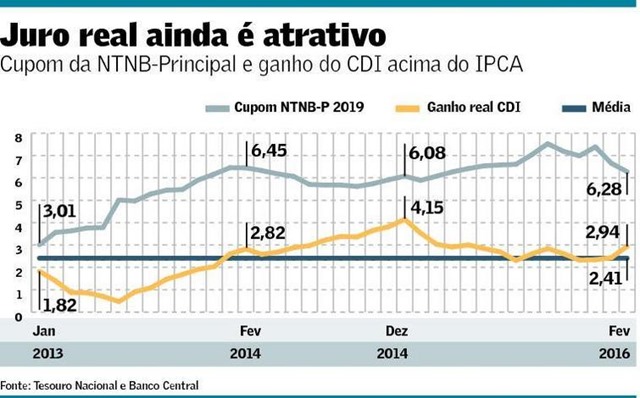

A melhor defesa, nesses casos, é avaliar as alternativas disponíveis de maneira fundamentada e buscar a diversificação das aplicações. O gráfico abaixo ilustra como é possível lucrar no ambiente atual, mantendo o risco controlado.

A linha azul claro mostra a evolução mensal do cupom da Nota do Tesouro Nacional da série B Principal (NTNB-P) com vencimento em maio de 2019 negociada no Tesouro Direto, o sistema de venda de títulos públicos via internet administrado pelo Tesouro Nacional.

O cupom, nesse caso, é o ganho anual esperado, desde o momento da aquisição do título até o vencimento, que irá superar a variação do Índice Nacional de Preços ao Consumidor Amplo (IPCA). É o juro real da aplicação.

Já a linha laranja indica a diferença entre a rentabilidade do certificado de depósito interfinanceiro (CDI) e a variação do IPCA no período móvel de 12 meses. É o ganho real efetivamente obtido no passado com uma aplicação indexada ao CDI.

A linha horizontal azul escuro mostra o ganho médio real anualizado do CDI no período entre janeiro de 2013 e fevereiro de 2016, que ficou em 2,4% ao ano.

Os dados mostram que existe uma perspectiva de rentabilidade maior com a aplicação na NTNB-P. Entretanto, o investimento no CDI não tem desapontado.

A despeito das potenciais oportunidades decorrentes da turbulência política e econômica, o investidor não deve se descuidar. Controlar os riscos e seguir um planejamento financeiro a longo prazo aumenta a probabilidade de obtenção de ganhos consistentes.