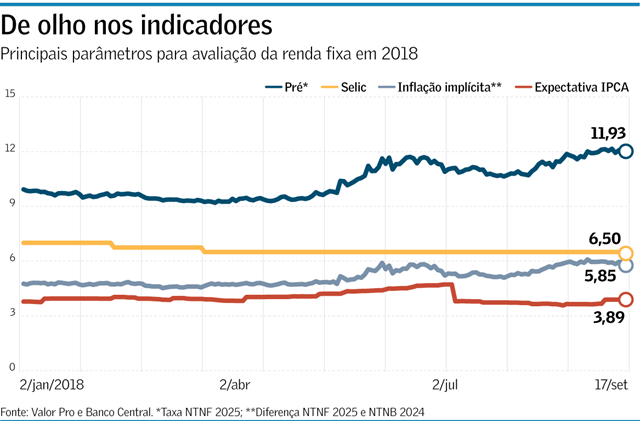

A inflação nos últimos 12 meses foi de 4,19%. A projeção para os 12 meses à frente é de 3,89%. De hoje até 28 de outubro, enfrentaremos uma eleição com muita incerteza sobre as propostas dos ajustes econômicos necessários para reposicionar o Brasil na rota do crescimento econômico.

Dado este cenário, o investidor em renda fixa tem a opção de ficar ancorado na taxa Selic com remuneração atual de 6,5% ao ano, indexar as aplicações por meio da compra de um papel com resgate em agosto de 2024 que rende aproximadamente inflação mais 5,5% ao ano ou encarar os riscos de um título prefixado com vencimento em janeiro de 2025 e rendimento de cerca de 12% ao ano.

Cada alternativa possui vantagens e limitações. A dificuldade é organizar os pontos positivos e negativos de forma equilibrada para tomar a decisão da forma mais embasada.

Um bom começo é avaliar a dinâmica das expectativas para a inflação. O Banco Central (BC) compila e divulga periodicamente as projeções dos especialistas. Com os dados, é possível examinar o comportamento da série histórica das estimativas.

No começo do ano, a mediana das projeções para a variação em 12 meses do Índice Nacional de Preços ao Consumidor Amplo (IPCA) era de 3,78%. No começo de julho a expectativa atingiu a máxima do ano de 4,72%, mas voltou a cair para os atuais 3,89%.

Como o indicador é calculado pelo Instituto Brasileiro de Geografia e Estatística (IBGE) e usado pelo BC para estabelecer os ajustes na política monetária, é considerado como o índice oficial de inflação.

Geralmente, quando a expectativa de aumento dos preços sobe a tendência do BC é aumentar a taxa Selic. De forma inversa, se as projeções para o IPCA caírem, a tendência é de redução dos juros.

Historicamente o BC vem mantendo a taxa Selic em patamar confortavelmente acima da inflação. Mas essa política tem se mostrado cada vez mais insustentável para a gestão da contas públicas.

A despesa com os juros da dívida do Tesouro Nacional restringe a capacidade do governo de realizar gastos que poderiam incentivar o crescimento econômico ou atender necessidades mais urgentes da população. A tendência, portanto, é que a diferença entre a taxa Selic e a inflação diminua ao longo do tempo.

O IPCA também é importante porque que corrige o valor nominal da maior parte dos títulos públicos e privados indexados à inflação disponíveis no mercado. Quando são levadas até o vencimento, as aplicações indexadas à inflação rendem a variação do IPCA no período mais a taxa de juros contratada.

Hoje, o investimento numa Nota do Tesouro Nacional – série B (NTNB) com vencimento em agosto de 2024 garante remuneração de inflação mais cerca de 5,5% ao ano. O juro real desse título é maior do que a atual diferença entre a taxa Selic e a projeção de inflação para os próximos 12 meses.

Numa perspectiva otimista para a economia brasileira, o equilíbrio das contas públicas facilitaria a captação de recursos pelo governo, o que implicaria redução da taxa de juros reais. A NTNB, portanto, seria um bom investimento.

Outra possibilidade seria a compra de uma Nota do Tesouro Nacional – série F (NTNF). O papel com vencimento em janeiro de 2025 tem remuneração de aproximadamente 12% ao ano.

A diferença entre os juros da NTNF e os da NTNB, calculados de forma exponencial, é de 5,85% ao ano. No jargão do mercado brasileiro, esse saldo é chamado de inflação implícita.

Significa que a remuneração do investimento no título prefixado seria equivalente ao ganho com o título indexado se a inflação média no período fosse de 5,85% ao ano.

Caso a inflação acumulada no período seja inferior à inflação implícita, a aplicação no título prefixado é mais vantajosa. No caso de alta acentuada da inflação, o investimento indexado é melhor.

Em relação às perspectivas econômicas, a combinação de inflação controlada e taxa Selic baixa seria o melhor cenário para o investimento em títulos prefixados.

A remuneração dos investimentos atrelados à taxa Selic, indexados à inflação e prefixados estão alinhados aos riscos existentes no horizonte previsível. Quanto maior o risco, maior o retorno potencial.

Uma forma eficiente que o investidor possui para enfrentar as incertezas é a diversificação. No caso dos títulos de renda fixa, um bom parâmetro é dado pelo índice IMA Geral, calculado pela Anbima, a associação das instituições financeiras.

Os papéis atrelados à taxa Selic ou com vencimento em até sete meses representam 45% do montante financeiro. As aplicações indexadas ao IPCA e prefixadas dividem em partes praticamente iguais os 55% restantes.